仮条件の概要

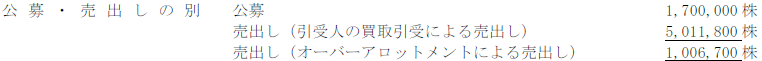

・公募株数:変更なし(1,700,000株)

・売出株数の変更:変更前 4,347,400株 → 変更後 5,011,800株(+664,400株)

・O.A.の変更:変更前 907,100株 → 変更後 1,006,700株(+99,600株)

・公募・売出・O.A.合計:変更前 6,954,500株 → 変更後 7,718,500株(+764,000株)

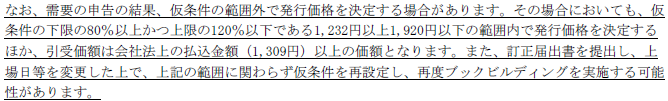

・仮条件:1,540円~1,600円(想定価格(平均)比 +3.01%~+7.02% 想定価格のレンジは1,450円~1,540円)

・上限突破:有(最大 1,920円)

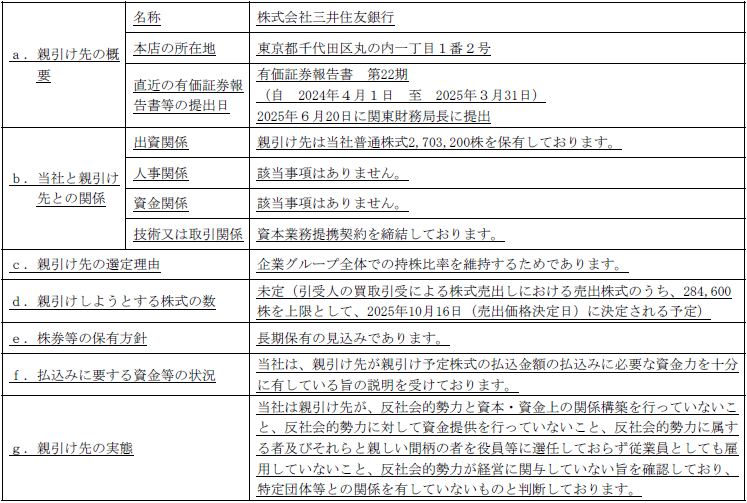

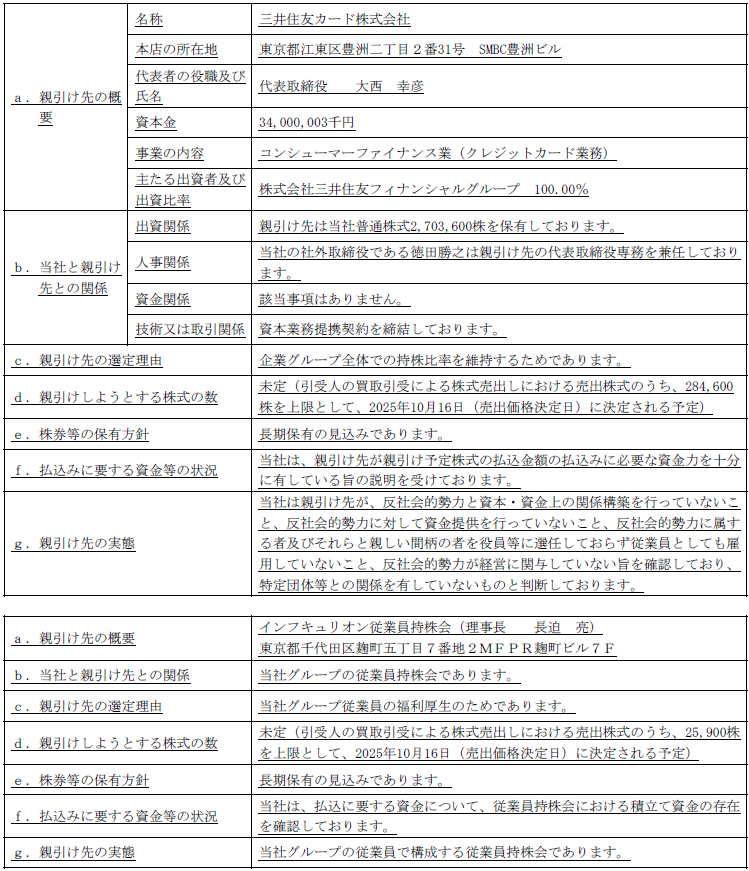

・親引け:有(上限 595,100株)

・海外売り:有(簡易、株数未定)

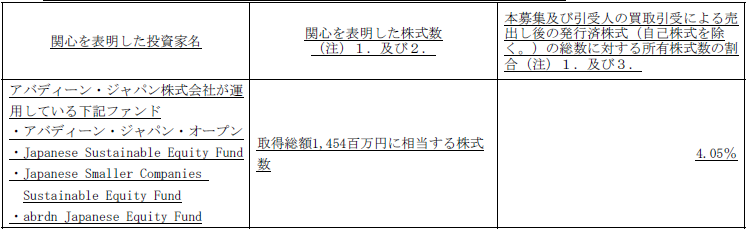

・関心の表明:有(14.54億円相当≒908,750株(@1,600円))

これにより、仮条件上限での市場からの吸収金額は変更前(想定価格)での103.97億円から148.2億円と1.43倍になりました。

想定価格レンジの1,450円~1,540円の平均である1,495円と比較すると、仮条件の下限が窓を開けて上振れています。一方で、レンジ上限は1,540円になっており、レンジ上限が仮条件の下限となる、やや強気の仮条件と言えそうです。

また、新たに関心の表明がありました。

関心の表明は1,600円で計算すると908,750株となり、増加した売出株数を上回ります。

なお、親引け・関心の表明を考慮した場合は1,600円で計算すると99.43億円(6,214,650株)となり、海外売りもありますので更に圧縮されます。

ただし、関心の表明に拘束力はなく、継続保有の確約もない点には注意が必要です。

参加スタンス

仮条件時点での他社予想は、1,800円~2,000円強のレンジとなっており、上限突破の場合は公募割れも視野に入った予想です。

前期にようやく黒字転換したばかりのタイミングで、仮条件は今後の成長を織り込んだ水準です。

やはり、上限突破の可能性があるというのも懸念材料の一つです。

主幹事がSBI証券で個人投資家に割り振られる株数が多くなるため、売りの圧力が強く、初値が抑えられる懸念もあります。

フィンテックというテーマ性はありますが、上記の懸念点から、評価はC(SBI+余力不要かつ辞退ペナルティのない証券会社のみ申し込み)と致します。

| 証券会社 | 参加/不参加 |

|---|---|

| SBI証券(主幹事) | 参加 |

| JPモルガン証券(主幹事) | 口座なし |

| SMBC日興証券 | 不参加 |

| 三菱UFJモルガン・スタンレー証券 | 不参加 |

| 野村證券 | 参加 |

| マネックス証券 | 不参加 |

| 水戸証券 | 口座なし |

| 楽天証券 | 不参加 |

| 岩井コスモ証券 | 上限突破しなければ参加(家族のみ) |

| 岡三証券 | 不参加 |

| Jトラストグローバル証券 | 不参加 |

| SBIネオトレード証券(委託幹事) | 参加 |

| 三菱UFJ eスマート証券(委託幹事) | 不参加 |

| 岡三オンライン(委託幹事) | 参加 |

まとめ

今後の成長を織り込んでいて上限突破の可能性があり、ロックアップは価格での解除条件が設定されているイグジットであるなど懸念材料がいくつかあり、直近の結果も踏まえて慎重になってしまいました。

フィンテックという成長の著しいテーマであり、三井住友系の資本が入っていることと、同グループが提供するサービスの開発に参画するということもあっただけに、上限突破の設定は結果的に突破しなくとも、可能性があるというだけでどうしても一歩引いてしまいますので残念です。

新規承認時の記事はこちら👇