仮条件の概要

・仮条件:3,000円~3,120円(想定価格比 +2.74%~+7.19%、強気)

・上限突破:無

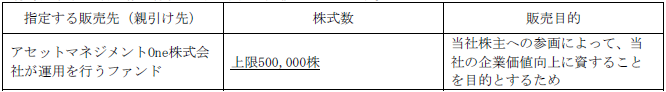

・親引け:有(上限 500,000株)

・海外売り:有(簡易、株数未定)

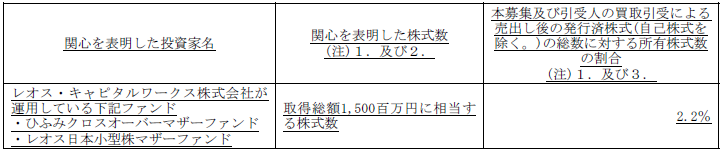

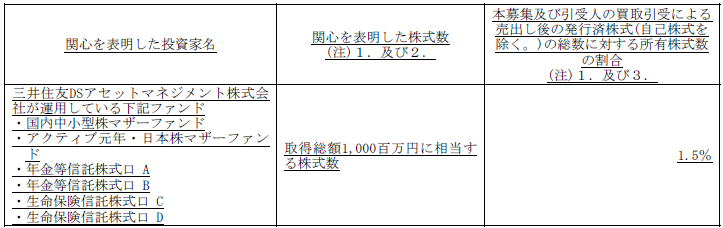

・関心の表明:有(48.00億円相当≒1,538,301株(@3,120円))

(関心の表明③は1米ドル=153.30円として計算しています)

これにより、仮条件上限での市場からの吸収金額は204.14億円になりました。

仮条件の下限が想定価格(2,920円)を窓を空けて超える強気の仮条件です。

また、新たに関心の表明がありました。

関心の表明は合わせて1,538,301株相当となり、公募・売出合計の23.6%に相当します。

ただし、関心の表明に拘束力はなく、継続保有の確約もない点には注意が必要です。

グロース市場としては大きめのサイズですので、海外向けが関心の表明程度の株数となることに期待したいですね。

参加スタンス

評価は引き続き、事業内容に真新しさはなく、吸収金額の懸念があるものの、業績の伸びと価格設定、強気の仮条件からB(主幹事+主幹事の委託幹事を優先して申し込み)と致します。

野村・みずほともに委託幹事はありませんので、私は野村・みずほ・SBIからの参加とし、他の一部は家族のみの参加となりそうです。

| 証券会社 | 参加/不参加 |

|---|---|

| 野村證券(主幹事) | 参加 |

| みずほ証券(主幹事) | 参加 |

| 大和証券 | 参加(家族のみ) |

| 三菱UFJモルガン・スタンレー証券 | 参加(家族のみ) |

| SBI証券 | 参加 |

| 楽天証券 | 見送り |

| マネックス証券 | 参加(家族のみ) |

| 大和コネクト証券(委託幹事) | 参加(家族のみ) |

| 三菱UFJ eスマート証券(委託幹事) | 参加(家族のみ) |

まとめ

新規承認時の他社の初値予想は3,000円台半ば~4,000円ほどになっていましたので、強気の仮条件を受けて引き上げられるかに注目ですね。

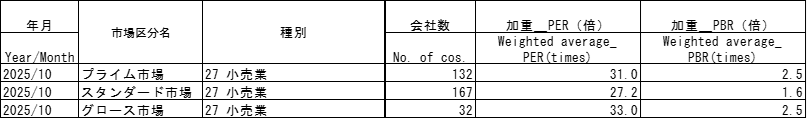

なお、10月末時点の市場別サービス業加重PERは以下のようになっています。

仮条件上限での今期予想PERは26.68であり、プライム・グロースの小売業よりも低い値でスタンダートの小売業に近い、妥当~やや割安な水準です。

また、11/7終値での他社のPERは以下の通りです。

ファストリ(東P・9983): 40.35

TOKYO BASE(東P・3415): 16.91

yutori(東G・5892): 36.97

似た銘柄となると2023/12に上場した同じグロースのyutoriですがこちらは36.97で、強気の仮条件となり、やや成長を織り込んできましたが、高成長を織り込みきっているほどの水準ではないように見えます。

とはいえ、吸収金額は先日のノースサンドと同程度でやや大きく、海外販売での圧縮に期待が掛かります。

新規承認時の記事はこちら👇