銘柄概要

事業内容:パーソナルケア(ヘアケア、フェイスケア、ボディケア等)製品の生産、販売、マーケティング

| 銘柄名 | 株式会社ファイントゥデイホールディングス |

| 証券コード | 420A |

| 市場 | 東証スタンダード |

| 業種 | 化学 |

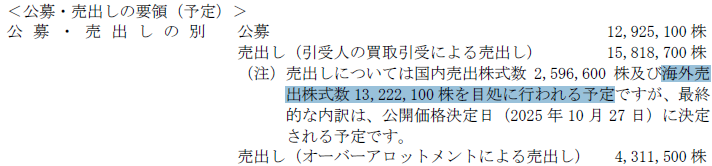

| 公募 | 12,925,100株 |

| 売出 | 15,818,700株 |

| O.A. | 4,311,500株 |

| 公募・売出(O.A.含む)合計 | 33,055,300株 |

| オファリングレシオ | 28.75% |

| 想定価格 | 1,470円 |

| 上場規模 | 485.91億円 |

| ロックアップ | 180日 |

| 解除条件 | 無 |

| 親引け | 有(1.3億円相当≒88,435株) |

| 海外売り | 有(正式なグローバルオファリング、13,222,100株予定) |

スケジュール

- 仮条件決定: 2025/10/20

- BB開始: 2025/10/20

- BB終了: 2025/10/24

- 公開価格決定: 2025/10/27

- 購入開始: 2025/10/28

- 購入終了: 2025/10/31

- 上場日: 2025/11/5

幹事証券会社

| 証券会社 | 備考 |

|---|---|

| 大和証券(主幹事) | |

| ゴールドマン・サックス証券(主幹事) | |

| SMBC日興証券(主幹事) | |

| UBS証券(主幹事) | |

| SBI証券 | |

| 楽天証券 | |

| 大和コネクト証券(委託幹事) | (未確定) |

経営成績及び財政状態、1株あたり情報(PER、PBR)

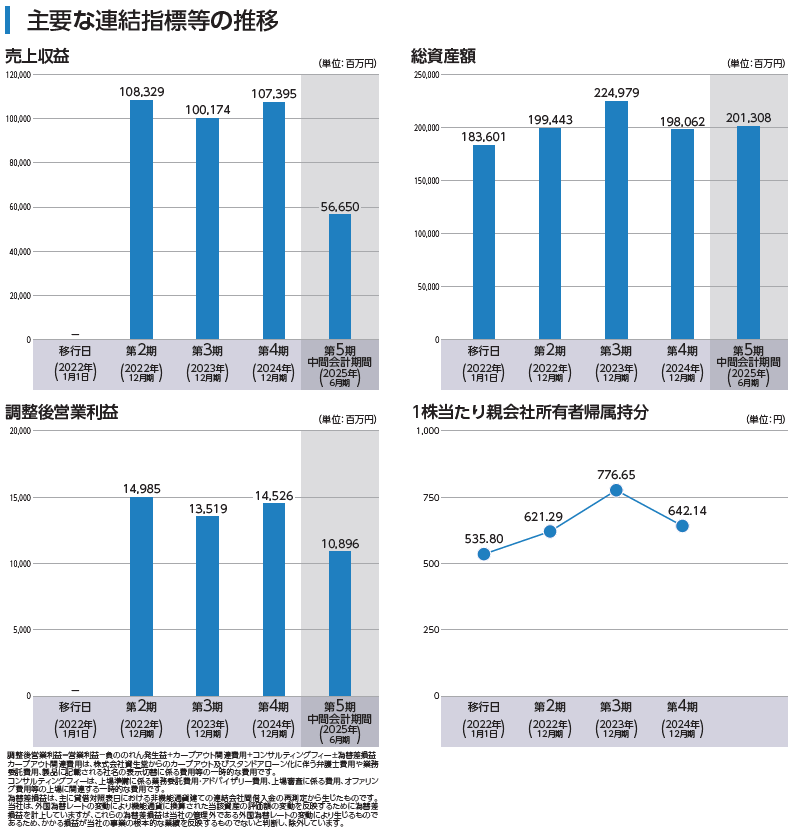

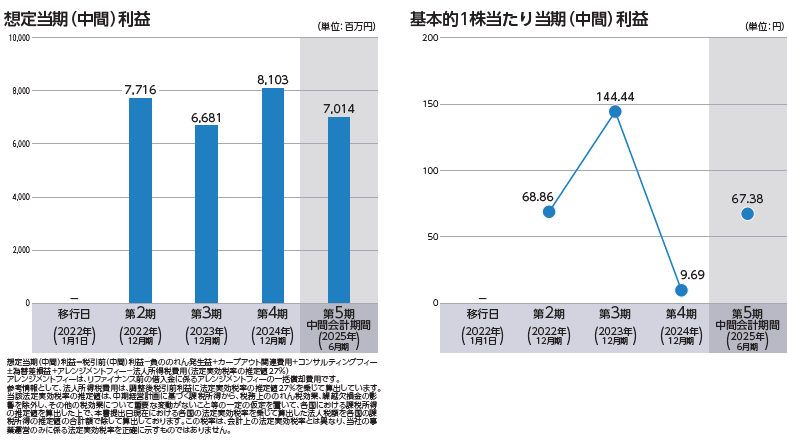

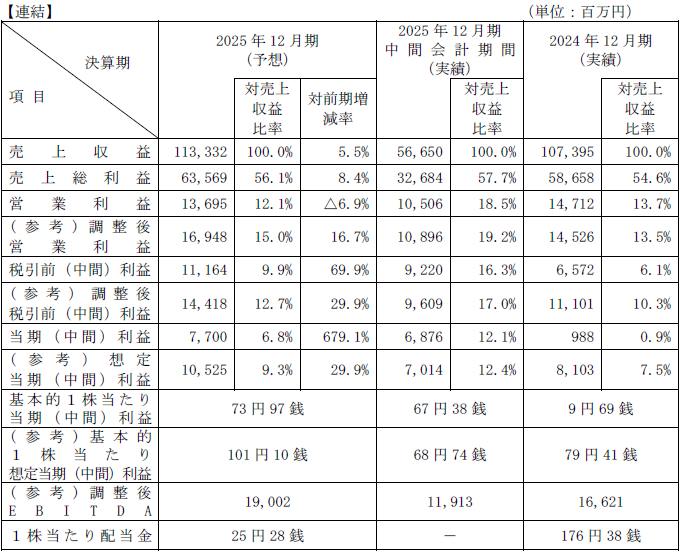

業績等の推移・業績予想

1株あたり情報(PER、PBR)

| 決算期(連結) | PER | PBR | EPS | BPS |

| 2025/12(予想) | 19.87 | - | 73.97 | - |

| 2024/12 | 151.70 | 2.29 | 9.69 | 642.14 |

| 2023/12 | 10.18 | 1.89 | 144.44 | 776.65 |

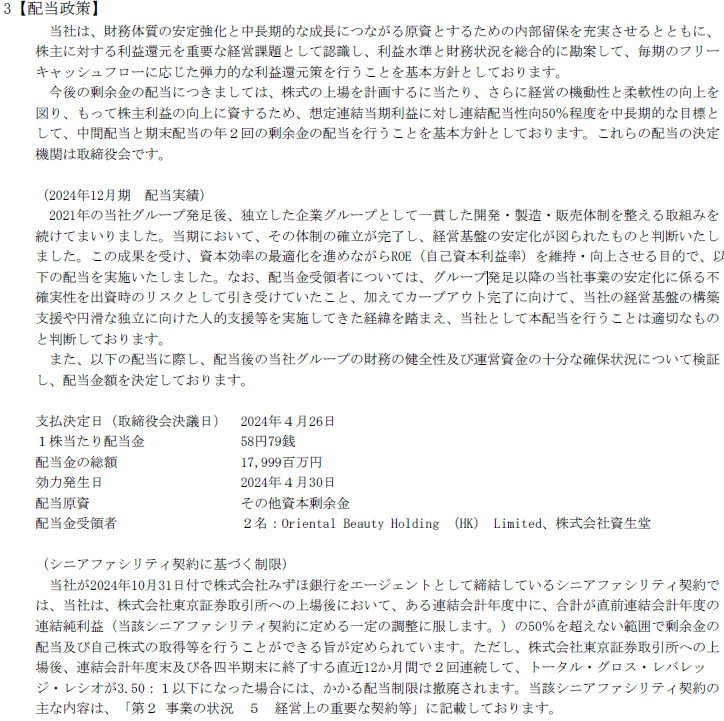

配当金・配当政策・株主優待

| 決算期 | 1株当たり配当金(円) | 利回り(想定価格比) |

| 2025/12(予想) | 25.28 | 1.72% |

| 2024/12 | 176.38 | 12.00% |

| 2023/12 | - | 0.00% |

評価・スタンス

昨年12月17日に東証プライムに上場予定でしたが、12月2日に上場延期となっていました。ブルームバーグの報道によれば、上場延期の理由として、割安でないと投資家に映った可能性と成長戦略の懸念が背景にあるとされていました。

前回延期時との比較

・市場:前回 プライム → 今回 スタンダード

・公募株数:前回 0株 → 今回 12,925,100株

・売出株数:前回 35,717,500株 → 今回 15,818,700株(-19,898,800株/-55.71%)

・O.A.:前回 5,357,600株 → 今回 4,311,500株(-1,046,100株/-19.53%)

・公募売出(O.A.含む)合計:前回 41,075,100株 → 今回 33,055,300株(-8,019,800株/-19.52%)

・想定価格:前回 2,150円 → 今回 1,470円(-680円/-31.63%)

・上場規模:前回 883.1億円 → 今回 485.9億円(-397.2億円/-44.98%)

10ヶ月を経て再び姿を現しましたが、市場がプライムからスタンダードへ変更されています。

前回は全数売出でしたが今回は公募が設定されており、売出株数はO.A.も含めてほぼ半分に減らしていますが、ファンドのイグジットということに変わりはありません。

公募の手取金の使徒が借入金の返済となっているのも心象がよくありません。全額とまでは言いませんが、成長に繋がるような使徒を入れてほしいところです。成長のための投資は既に十分行っているということでしょうか。

目論見書について

・事業概要

主にヘアケア、スキンケア、ボディケアの3本柱で20ブランドを展開しています。キーブランドはいずれもロングセラーで見知った商品もありますね。

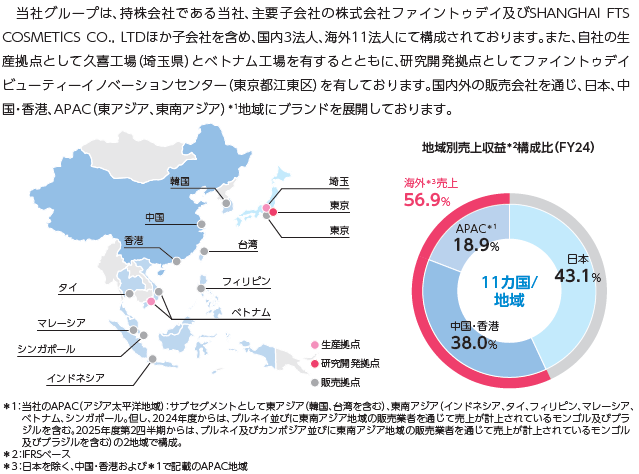

・展開地域

日本と中国・香港で売上の8割を占めており、海外展開は東・東南アジアに限られている模様です。

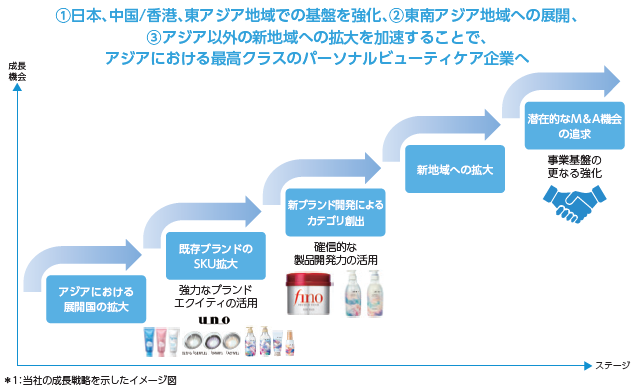

・中長期戦略

当面の間は東・東南アジアを中心に展開していき、現在の取組の延長線上にあるように見え、激しい競争がある市場に思えますが、前回延期となった背景の成長戦略の懸念を払拭できているかは疑問符がつきます。

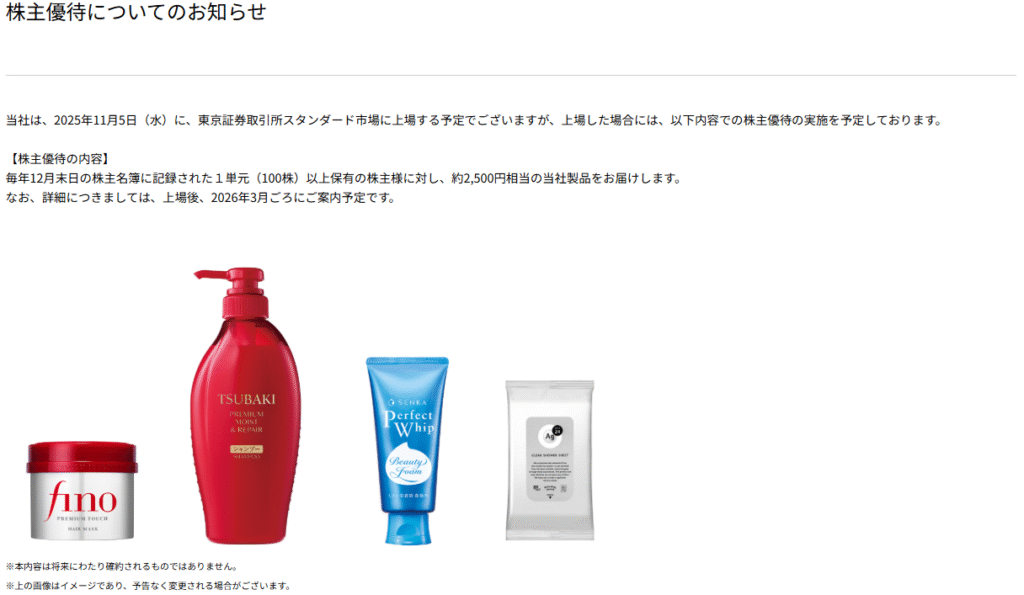

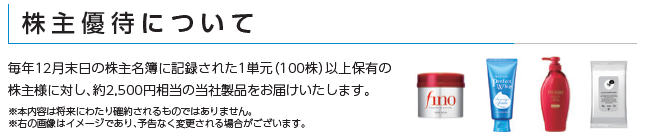

・株主優待

個人投資家対策と考えられますが、100株で2,500円相当の株主優待の導入が決定しています。食品なら優待目当てでの取得も容易に考えられますが、こういったシャンプーやケア用品ではどれほどの需要があるのでしょうか。

なお、想定価格での優待利回りは1.7%で配当金と合わせると100株保有で3.4%になります。

業績について

今期及び過去2期の売上収益・営業利益・当期利益(以下「最終利益」)の対前期増減率を示すと以下の通りとなります。

| 項目/決算期 | 2025/12(予想) | 2024/12 | 2023/12 |

| 売上収益 | +5.53% | +7.21% | -7.53% |

| 営業利益 | -6.91% | -35.63% | +46.08% |

| 最終利益 | +679.35% | -93.25% | +114.57% |

業績の推移では特別要因を除いた調整後営業利益や想定利益を開示していますが、売上・利益ともに横ばい傾向です。私は特別要因を踏まえても、最終的にどれだけ利益を出せるか、成長させられるかに尽きると考えていますので、振れ幅が大きく安定感に欠けるのはややマイナスの印象です。

PER比較

次はPERの比較です。

10/3終値での他社のPERは

花王(東P・4452): 24.08

コーセー(東P・4922): 24.29

ミルボン(東P・4919): 26.60

アジュバンHD(東P・4929): 83.51

資生堂(東P・4911): 167.78

となっており、25/12期予想PER19.87は最も低い値で、同業他社との比較では3割引の甲斐あって割安に見えます。

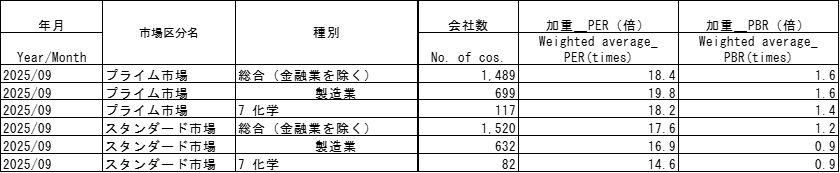

市場別業種別加重PERは以下の通りです。

プライムの総合と同等の水準、スタンダードの総合とプライム及びスタンダードの製造業・化学よりも高く市場別業種別からは割安には見えません。

評価(スタンス)

上場延期からの出直しということで、想定価格の大幅値下げで同業他社との比較では割安感が出たことと、売出数の引き下げを行ったことから前回のように即スルーという印象より良くなりましたが、売上・調整後利益が横ばいであることと利益の振れ幅が大きいことや公募の手取り金額の使徒が借入金の返済でイグジット色を強めていることなどから積極的に当選を狙いたいとまでは思えません。プラス要素よりややマイナス要素が強い感覚です。

プライムからスタンダードへの変更もとにかく上場するのが目的(ゴール)で、妥協したように見えることも気になります。もちろん、プライムだから良い、スタンダードだから悪いということではありませんが、手取金の使徒も踏まえると上場できれば何でもいいのかなと思ってしまいました。

売出は海外販売比率が80%超と高く、国内の吸収金額は485.91億円から290.25億円にまで圧縮されますが、もう一声、仮条件で親引けの増加や関心の表明が欲しいところです。

以上のことから、現時点での評価(参加スタンス)はC(SBI+余力不要かつ辞退ペナルティのない証券会社のみ申し込み)と致します。大和証券並びに大和コネクト、SBI証券から参加予定です。